車両保険の必要性とは?メリット・デメリットを解説【2022年版】

更新日:2024.09.09

「車両保険には加入していた方が良いの?」

「保険料をできるだけ抑えたいから車両保険をなくしたいけど、補償がなくなるのは心配」

「車両保険に加入するメリットは?」

自動車保険の加入や見直しのタイミングで、車両保険の取り扱いについてこのような悩みを抱える人は多いのではないでしょうか。

この記事では、車両保険の必要性や車両保険に加入することで得られるメリットとデメリット、車両保険の保険料を抑えるコツなどを紹介していきます。

この記事を読むことで、車両保険に加入することで得られるメリットとデメリットが分かり、自分に補償が必要か判断できるようになるでしょう。

車両保険の取り扱いについて悩んでいる人は、ぜひこの記事を参考にしてください。

車両保険の基礎知識

車両保険は「車両のトラブルを対象にした保険商品」です。車をぶつけてしまったときや車両盗難の被害にあったときに保険金が支払われます。車両保険は、補償範囲が広い「一般型(フルカバー型、一般条件など)」と最小限の範囲に絞り込める「限定型(エコノミー型、車対車+Aなど)」など複数のタイプから選べるのが一般的です。

一般型の車両保険は、あて逃げや単独事故等まで幅広く補償されます。「車庫入れに失敗をしてライトやバンパーを割ってしまった…」などのトラブルの際にも修理費がしっかりと補償される点は、一般型の車両保険ならではの魅力です。一方、限定型の車両保険は一般型よりも補償の範囲を限定しており、その分保険料が安くなっています。あて逃げや単独事故など補償されない事故がありますので注意が必要です。

<車両保険の補償範囲とタイプ 例>

※保険会社によりタイプの数や名称は異なります。

※地震・噴火・津波による損害は対象外ですが、特約を付加することで一時金を受け取れる場合があります。

車両保険は、一般的に車の初度登録年月や型式、年間走行距離などの車の状況や年齢やゴールド免許の有無など記名被保険者の状況によって保険料が異なります。また設定する保険金額によって保険料は異なり、保険金額を高く設定するほど保険料も高くなります。

※地震・噴火・津波による損害は対象外ですが、特約を付加することで一時金を受け取れる場合があります。

車両保険は、一般的に車の初度登録年月や型式、年間走行距離などの車の状況や年齢やゴールド免許の有無など記名被保険者の状況によって保険料が異なります。また設定する保険金額によって保険料は異なり、保険金額を高く設定するほど保険料も高くなります。

車両保険のタイプはどう選ぶ?

車両保険には、限定タイプ(エコノミータイプ)と一般タイプ(フルカバータイプ)の2種類があります。車両保険に加入する場合、どちらのタイプにするか決めなくてはいけません。

限定タイプの車両保険は、車対車の事故や盗難・いたずら、自然災害が補償範囲となっています。一方、一般タイプは限定タイプの補償に加え、当て逃げや自損事故、転覆・転落といったリスクも補償範囲です。

一般タイプは限定タイプに比べ補償範囲が広いため、保険料は割高になってしまいます。保険料は高くても、あらゆるリスクに備えておきたいという人は、一般タイプを選んだ方が良いでしょう。

限定タイプの車両保険は、車対車の事故や盗難・いたずら、自然災害が補償範囲となっています。一方、一般タイプは限定タイプの補償に加え、当て逃げや自損事故、転覆・転落といったリスクも補償範囲です。

一般タイプは限定タイプに比べ補償範囲が広いため、保険料は割高になってしまいます。保険料は高くても、あらゆるリスクに備えておきたいという人は、一般タイプを選んだ方が良いでしょう。

無過失特約って?

無過失特約とは、自分に過失がない事故(もらい事故)で、相手方が確認できる場合などいくつかの条件を満たせば、次年度の等級が下がることなく車両保険を請求できる特約のことです。

例えば事故が発生し、相手方を特定できたとしても無保険車との事故だった場合、十分な補償を受けられない可能性があります。

また、運転者限定や年齢条件に引っかかり、相手方の保険が下りないということも考えられるでしょう。相手が補償に応じなければ、自腹で修理費を出すか、車両保険を使わないといけません。

基本的には、車両保険を使えば翌年以降の等級は下がり、保険料が上がることになります。自分は悪くないのに高い保険料を支払わなければならないという事態を防ぐためにも、無過失特約への加入を検討しましょう。

例えば事故が発生し、相手方を特定できたとしても無保険車との事故だった場合、十分な補償を受けられない可能性があります。

また、運転者限定や年齢条件に引っかかり、相手方の保険が下りないということも考えられるでしょう。相手が補償に応じなければ、自腹で修理費を出すか、車両保険を使わないといけません。

基本的には、車両保険を使えば翌年以降の等級は下がり、保険料が上がることになります。自分は悪くないのに高い保険料を支払わなければならないという事態を防ぐためにも、無過失特約への加入を検討しましょう。

車両保険は必ず入るべき?

車両保険は任意保険ですので自賠責保険のように必ず加入しなければならないということはありません。加入するかどうか迷う理由として保険料の負担が考えられます。基本的に補償内容と保険料とのバランスを考えた上で検討すると良いでしょう。ここでは車両保険に加入すべきかどうかの判断材料を紹介します。

損害保険料率算出機構「自動車保険の概況2019年度版」によると、車両保険の普及率(合計)は約45%です。自家用普通乗用車と自家用小型乗用車、軽四輪乗用車に絞ると普及率は約53%となります。合計には普及率が約1%の二輪車なども含まれていますので、自家用乗用車に絞ると普及率は上がります。

また都道府県別では、愛知県58.5%、岐阜県57.7%、大阪府50.2%、三重県50.0%が半数以上加入している一方、最も普及率が低いのが沖縄県の27.8%となっています。地域の交通状況によっても車両保険に加入するかどうかの判断が分かれるでしょう。

損害保険料率算出機構「自動車保険の概況2019年度版」によると、車両保険の普及率(合計)は約45%です。自家用普通乗用車と自家用小型乗用車、軽四輪乗用車に絞ると普及率は約53%となります。合計には普及率が約1%の二輪車なども含まれていますので、自家用乗用車に絞ると普及率は上がります。

また都道府県別では、愛知県58.5%、岐阜県57.7%、大阪府50.2%、三重県50.0%が半数以上加入している一方、最も普及率が低いのが沖縄県の27.8%となっています。地域の交通状況によっても車両保険に加入するかどうかの判断が分かれるでしょう。

次に事故類型別の保険金支払い状況ですが、「自動車」対「自動車」が最も多く約42%、「自動車単独」が約30%、「自動車」対「物」が約26%とつづきます。限定型の車両保険では、単独事故は対象外ですので注意が必要です。また都道府県別・事故形態別支払い状況では、台風・竜巻・洪水・高潮による支払いは全国平均約4%しかありませんが、都道府県別に見ると大阪府は約25%、和歌山県約22%、京都府・沖縄県約11%と割合が高いことがわかります。

<車両保険 都道府県別・事故形態別支払(抜粋)>

※出典:損害保険料率算出機構「自動車保険の概況2019年度版」

台風・竜巻・洪水・高潮は限定型の車両保険でも補償の対象ですので、保険選びには影響ないかもしれません。しかし事故類型別の保険金支払い状況など保険選びに影響する要素もありますので、確認しておくと自分に合った保険選びができます。また免許を取得したばかりの人や運転に自信がない人は、車をぶつけてバンパーがへこんだり、ガードレールと接触して車体にキズをつけたりすることがあるかもしれません。ドライバーの運転歴や運転スキルも加入の判断基準のひとつです。

台風・竜巻・洪水・高潮は限定型の車両保険でも補償の対象ですので、保険選びには影響ないかもしれません。しかし事故類型別の保険金支払い状況など保険選びに影響する要素もありますので、確認しておくと自分に合った保険選びができます。また免許を取得したばかりの人や運転に自信がない人は、車をぶつけてバンパーがへこんだり、ガードレールと接触して車体にキズをつけたりすることがあるかもしれません。ドライバーの運転歴や運転スキルも加入の判断基準のひとつです。

車両保険を使った場合に等級はどのくらい下がる?

車両保険の加入で注意しなければならないことの1つに、等級があります。無事故で更新時期を迎えることができれば良いですが、事故を起こして車両保険を利用した場合、翌年の等級が下がってしまいます。それでは、車両保険を使うと等級はどのくらい下がるのでしょうか。

車両保険を利用した場合、翌年の等級が3等級ダウンする事故と、事故1等級ダウンする事故があります。

3等級ダウンに該当する事故には、当て逃げ、自損事故、転覆や転落、車対車の事故などがあるでしょう。一方、1等級ダウンに該当する事故には、自然災害、いたずら・盗難、飛来物や落下物との衝突などがあります。

事故理由によって等級の下がり方が変わってくるため、注意しましょう。

車両保険を利用した場合、翌年の等級が3等級ダウンする事故と、事故1等級ダウンする事故があります。

3等級ダウンに該当する事故には、当て逃げ、自損事故、転覆や転落、車対車の事故などがあるでしょう。一方、1等級ダウンに該当する事故には、自然災害、いたずら・盗難、飛来物や落下物との衝突などがあります。

事故理由によって等級の下がり方が変わってくるため、注意しましょう。

車は減価償却され時価相当額が下がっていく

事故で車両保険を利用する場合、修理にかかった費用の全額が支払われるわけではありません。車両保険金額というものが設定されており、その金額までしか補償を受けられないことになっています。

車両保険金額は、加入者が自由に設定できるものではなく、車両保険契約時の時価相当額で決まります。

車の価値は経過年数とともに減価償却され、時価相当額が下がっていくのが一般的です。そのため、設定できる車両保険金額も新車時をピークとして、徐々に下がってしまいます。

車両保険金額は、加入者が自由に設定できるものではなく、車両保険契約時の時価相当額で決まります。

車の価値は経過年数とともに減価償却され、時価相当額が下がっていくのが一般的です。そのため、設定できる車両保険金額も新車時をピークとして、徐々に下がってしまいます。

車両保険の保険料を抑えるには?

車両保険に加入したいけれど、保険料が高くなってしまうことをネックに感じ、加入を渋る人も多いでしょう。保険料がネックになっている場合、まず保険料を抑える方法はないか考えてみてください。

前述したように、車両保険には限定タイプと一般タイプの2種類があります。限定タイプにすることで補償の範囲は狭くなってしまいますが、保険料が抑えられ負担は減るでしょう。

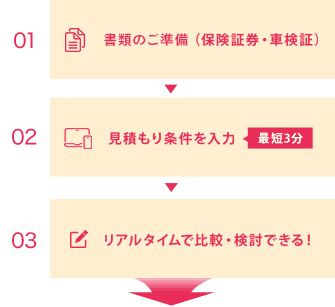

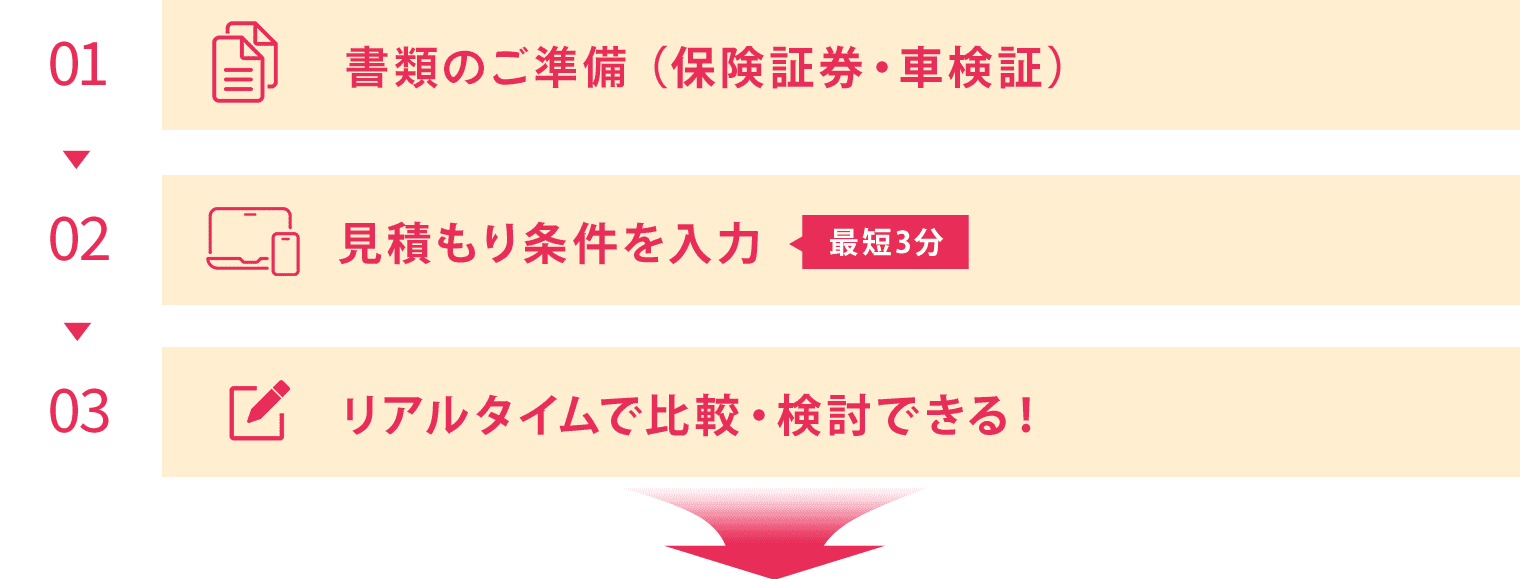

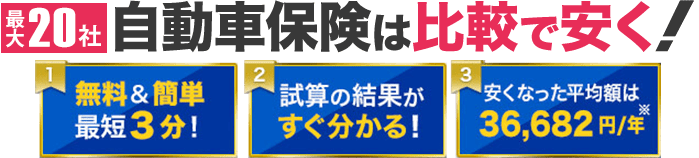

また、複数社から見積りを取ることも保険料を抑えるコツです。同じような補償内容でも保険会社により保険料は異なります。一括見積りサイトなどを利用して保険料を比較してみましょう。

このほか、免責金額を設定するという方法もあります。免責金額とは自己負担分のことで、この金額を大きくすることで保険料を抑えられるでしょう。

前述したように、車両保険には限定タイプと一般タイプの2種類があります。限定タイプにすることで補償の範囲は狭くなってしまいますが、保険料が抑えられ負担は減るでしょう。

また、複数社から見積りを取ることも保険料を抑えるコツです。同じような補償内容でも保険会社により保険料は異なります。一括見積りサイトなどを利用して保険料を比較してみましょう。

このほか、免責金額を設定するという方法もあります。免責金額とは自己負担分のことで、この金額を大きくすることで保険料を抑えられるでしょう。

車両保険の免責金額の決め方

車両保険の免責金額は、基本的に「0-0万円(1回目の免責金額-2回目以降の免責金額)」(自己負担なし)から「10-10万円」まであります。

例えば、「0-10万円」の車両保険を付けていた場合、最初の事故は自己負担0円で車両保険を利用できますが、2回目以降の事故は自己負担10万円を支払わなくてはいけません。修理費が50万円だった場合、自己負担の10万円を引いた、残りの40万円が保険から支払われます。

自己負担額が大きいと、支払う保険料は安くなるため、保険料を抑えたい人は「10-10万円」など免責金額を高く設定しておいた方が良いでしょう。

例えば、「0-10万円」の車両保険を付けていた場合、最初の事故は自己負担0円で車両保険を利用できますが、2回目以降の事故は自己負担10万円を支払わなくてはいけません。修理費が50万円だった場合、自己負担の10万円を引いた、残りの40万円が保険から支払われます。

自己負担額が大きいと、支払う保険料は安くなるため、保険料を抑えたい人は「10-10万円」など免責金額を高く設定しておいた方が良いでしょう。

車両保険はじっくり検討しよう

車両保険のメリットは何と言っても補償範囲が広いことです。一般型と限定型とでは補償の違いはありますが、車が必要不可欠で車の破損による生活への影響が大きい人は加入するメリットも大きくなります。

一方、車両保険のデメリットとして保険料が高くなってしまうことが挙げられます。事故を起こすと等級がランクダウンし、保険料が上がってしまう点にも注意が必要です。

保険料の負担が気になる場合、保険金額を少なめに設定したり、免責金額を設けたりして保険料をおさえることができます。保険を利用すると等級が上がってしまうため、一定の範囲内であれば自費で修理し、車両保険は車両全損など損害が大きい場合を想定して加入すると良いでしょう。

一方、車両保険のデメリットとして保険料が高くなってしまうことが挙げられます。事故を起こすと等級がランクダウンし、保険料が上がってしまう点にも注意が必要です。

保険料の負担が気になる場合、保険金額を少なめに設定したり、免責金額を設けたりして保険料をおさえることができます。保険を利用すると等級が上がってしまうため、一定の範囲内であれば自費で修理し、車両保険は車両全損など損害が大きい場合を想定して加入すると良いでしょう。

車両保険にはメリットやデメリットがあります。加入したほうがいいかどうか迷ったときは、ここで紹介した判断基準などを参考にして、必要性を考えてみましょう。対象になる補償や保険料は保険会社によっても変わるため、各社のパンフレットや一括見積りなどで比較してゆっくりと検討してみましょう。